L’apport de titres à une société holding est une opération stratégique souvent utilisée dans la gestion de patrimoine et la structuration d’entreprise. Ce type d’opération se réalise sous l’égide de l’article 150-0 B ter du Code Général des Impôts (« CGI »). Si le terme d’ « apport-cession » est désormais connu par la plupart des dirigeants d’entreprise, il n’en reste pas moins que les subtilités de ce régime leur échappent souvent et que les opportunités tout comme les risques de telles opérations ne sont pas toujours suffisamment compris.

Notre partenaire Mégane Seguin du cabinet Lex Insight revient donc sur le fonctionnement de ce régime, son intérêt fiscal, les contraintes de réinvestissement et les risques associés à une telle opération.

Apport de titres par une personne physique à une société qu’elle contrôle

Le régime de l’article 150-0 B ter du CGI permet à une personne physique de bénéficier d’un report d’imposition lors de l’apport de titres à une société holding qu’elle contrôle. Ce régime est destiné à faciliter la restructuration de groupes de sociétés et à encourager la création de sociétés de portefeuille.

Apport cession : conditions d’application

Pour bénéficier de ce régime, plusieurs conditions doivent être réunies :

- Le contrôle de la société holding : la personne physique doit détenir, directement ou indirectement, plus de 50 % des droits de vote de la société holding

- Les titres apportés : les titres doivent être des titres de sociétés, telles que des actions ou des parts sociales

- La société holding : La société qui reçoit les titres doit être une société soumise à l’impôt sur les sociétés (IS).

Apport de titres à une société holding : report d’imposition

Lorsqu’une personne physique apporte des titres à une société holding, elle peut bénéficier d’un report d’imposition sur la plus-value latente. Autrement dit, l’imposition de la plus-value réalisée lors de l’apport est différée jusqu’à la réalisation ultérieure de la plus-value sur les titres reçus en échange : La mise en report consiste à figer l’assiette taxable de la plus-value au jour de l’apport, en prenant en considération les taux d’impôt sur le revenu et des prélèvements sociaux en vigueur, et à en reporter l’imposition. Le report d’imposition est conditionné par le respect des obligations déclaratives et le maintien de la détention des titres apportés pendant un certain délai.

La valorisation des titres

Les titres apportés sont évalués à leur valeur de marché au moment de l’apport. Cette valorisation sert de base pour le calcul des plus-values latentes reportées.

Apport cession : Pourquoi apporter ses titres à une holding ?

Les opérations d’apport de titres à une société holding sont généralement mises en place pour deux raisons : favoriser la gestion de ses participations et optimiser la fiscalité sur les revenus générés par lesdites participations.

L’imposition des plus-values au niveau de la société holding

Lorsque la société holding revend les titres qu’elle a reçus en apport, la plus-value réalisée est généralement soumise à l’impôt sur les sociétés. Cependant, la société peut bénéficier du régime des sociétés mères et filiales (article 145 du CGI) qui permet une exonération de 88 % de la plus-value, sous réserve de respecter certaines conditions, notamment la détention des titres pendant au moins deux ans.

Les avantages de la déductibilité

La société holding peut également déduire des charges financières liées à l’acquisition des titres ou à la gestion de ses participations, ce qui peut optimiser sa fiscalité globale.

L’optimisation des dividendes

Les dividendes reçus par la société holding de ses filiales peuvent bénéficier d’une exonération partielle d’impôt (article 216 du CGI), ce qui contribue à une gestion fiscale plus avantageuse.

Réinvestissement en cas de vente de titres apportés avant 3 ans : quelles contraintes ?

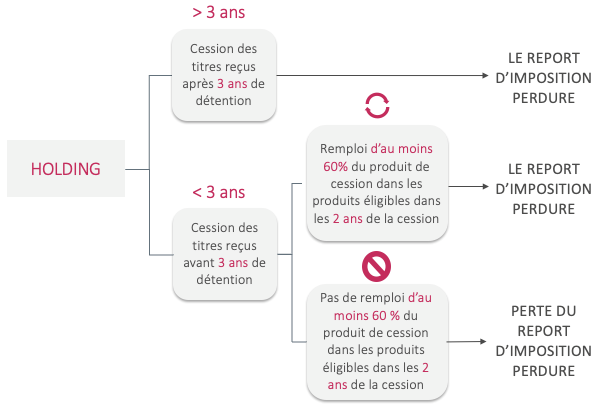

Pour bénéficier du régime de report d’imposition, il est crucial de respecter les obligations de réinvestissement en cas de vente des titres apportés avant un délai de trois ans.

Les contraintes de réinvestissement

Pour que le report d’imposition soit acquis définitivement, la société holding doit conserver les titres reçus au moins trois ans à compter de l’apport. Ainsi, si les titres apportés sont cédés par la société holding avant un délai de trois ans, le régime de report d’imposition peut être remis en cause. La plus-value réalisée lors de la cession doit alors être immédiatement imposée. Il est donc impératif pour la société holding de respecter cette période de trois ans pour maintenir le bénéfice du report, sauf en cas de réalisation d’investissements éligibles au réemploi.

Les investissements éligibles au réemploi

Pour que le régime de report d’imposition soit maintenu même en cas de vente des titres avant le délai de trois ans, la société holding doit réinvestir 60 % au moins du montant du produit de la cession dans des titres de sociétés éligibles, tels que des titres de participation ou des actions dans des sociétés soumises à l’IS. Les investissements doivent être réalisés dans un délai de deux ans à compter de la vente des titres. Les types d’investissements éligibles incluent les acquisitions de participations dans d’autres sociétés ou des investissements dans des projets de croissance.

Les risques des opérations d’apport en cas de vente des titres apportés à un prix inférieur au prix d’apport

L’opération d’apport de titres présente certains risques, notamment en cas de vente des titres apportés à un prix inférieur à celui de l’apport.

En cas de vente des titres apportés à un prix inférieur à leur prix d’apport, la société holding peut se retrouver avec une moins-value. Cette moins-value peut affecter la comptabilité et les résultats financiers de la société.

L’apporteur pourra surtout être redevable de l’impôt sur la plus-value d’apport. Il subit donc une perte économique du fait de la perte de valeur de ses titres et une perte fiscale du fait du calcul de l’impôt sur la valeur de l’apport. Ces conséquences fiscales peuvent ainsi affecter sa situation patrimoniale et ses revenus.

–

L’apport de titres à une société holding dans le cadre du régime de l’article 150-0 B ter du CGI offre des avantages fiscaux significatifs. Cependant, il est crucial de respecter les conditions de détention et de réinvestissement pour maintenir ces avantages. Les contraintes liées au réinvestissement et les risques associés à la vente des titres à un prix inférieur au prix d’apport doivent être soigneusement gérés pour optimiser les bénéfices fiscaux et éviter les complications futures. La planification et la gestion attentives sont essentielles pour tirer le meilleur parti de ce régime fiscal.

Pour en savoir plus :

Lex Insight

Mégane Seguin – m.seguin@lex-insight.fr