Depuis le 6 février 2017, la loi Macron permet aux usagers bancaires de changer d’établissement plus facilement. D’après une étude publiée en septembre du cabinet Arcane Research, environ 10% des Français ont franchi le cap sur les douze derniers mois. Pour arriver à cette conclusion, 8.120 clients bancaires ont été sondés entre le 25 août et le 18 septembre 2017.

Les raisons du changement de banque d‘1 français sur 10.

Les auteurs de l’étude distinguent deux formes de mobilité :

- 5% des personnes interrogées sont devenues clientes d’un nouvel établissement en remplacement pur et simple d’un autre

- Tandis que 6% se sont contentées de le faire en conservant leur banque d’origine (multibancarisation).

Les banques dites « traditionnelles » attirent essentiellement des clients qui choisissent de changer définitivement d’établissement. C’est ainsi le cas d’environ la moitié des nouveaux clients pour le Crédit Agricole, le Crédit Mutuel et LCL.

La situation est très différente chez les pures players de la banque en ligne. Les consommateurs continuent à les percevoir comme des acteurs complémentaires d’une banque à réseau. Ainsi, chez Fortuneo, seuls 19% des usagers entrés en relation en sont devenus clients après avoir vraiment quitté leur premier établissement…

Les français ayant changé de banque au cours des 12 derniers mois l’ont fait pour deux raisons :

- 1 – l’obtention d’un crédit immobilier dans un autre établissement bancaire

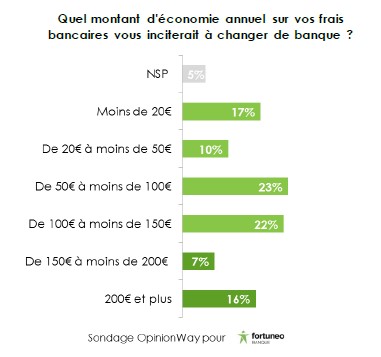

- 2 – les frais trop élevés de la banque dans laquelle ils étaient

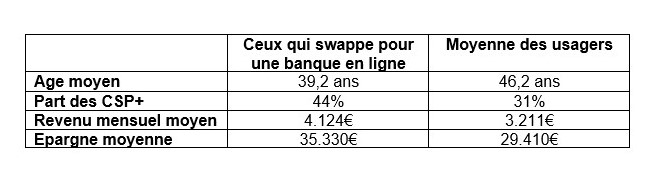

Quel est le profil des clients ayant décidé de changer de banque ?

Les banques en ligne bénéficient de la loi Macron

Ceux qui ont le plus réussi à tirer leur épingle du jeu sont Boursorama Banque, Hello Bank et le Crédit Mutuel.

A l’opposé, les plus grands perdants sont le réseau Caisse d’Epargne, La Banque Postale et LCL.

#Etude : Près de 4 switchers sur 10 ont bénéficié du dispositif d’aide à la mobilité bancaire prévu dans la loi Macron, seuls 3 sur 10 n’ont pas connaissance de ce dispositif. Un accompagnement dans la démarche attractif auprès des switchers potentiels https://t.co/kfrJwZ53se pic.twitter.com/LLw3JEia2F

— Arcane Research (@Arcane_Research) January 15, 2018

Hausse des frais pour les clients qui délaissent les banques traditionnelles

Face à ces départs de clients, certaines banques ont commencé à augmenter leurs tarifs. Elles ont décidé de taxer soit les clients qui les quittent, soit ceux qui utilisent leurs comptes moins régulièrement.

Selon les Echos, ces hausses de frais bancaires prennent différentes formes :

- Une forte augmentation des frais facturés en cas de comptes dits « inactifs » à la Banque Postale.

- Une hausse des coûts de transfert de produits bancaires comme le PEL (90€ au CIC).

A ce titre, on constate que les banques « traditionnelles » migrent de plus en plus sur une facturation « à la carte », en s’inspirant de leurs concurrents en ligne, qui font payer de nombreux services annexes à la tenue du compte.

C’est le cas d’Orange Bank, qui prélève 5€ à ses clients pour chaque appel à un conseiller pour réaliser une opération, lorsqu’ils auraient pu la faire eux-mêmes sur leur application.

Un an après la loi Macron favorisant la mobilité bancaire, le bilan est donc mitigé.

La nouvelle réglementation applicable depuis le 1er janvier 2018 autorisant les établissements bancaires à stipuler dans l’offre de prêt immobilier la nature de l’avantage accordé en contrepartie de la domiciliation des revenus, contribue à limiter la possibilité de changer de banque pour les emprunteurs. Selon cette loi, la domiciliation ne peut désormais plus être imposée par la banque au delà d’une durée maximale de 10 ans. Toutefois, si l’emprunteur choisit de domicilier ses revenus dans une autre banque avant le terme de ces 10 ans, la banque peut choisir de relever le taux de prêt accordé en contrepartie de la domiciliation. La mobilité bancaire n’est donc pas facilitée.

Pour aller plus loin