Equity release en anglais ou crédit hypothécaire en français, ce concept plutôt anglo-saxon permet au propriétaire d’un bien immobilier de dégager des liquidités de son patrimoine pour financer un autre projet.

A tort, beaucoup de banques françaises considèrent cette technique très risquée et s’empressent de refuser les demandes de leurs clients. Cette réaction n’est absolument pas justifiée puisque le résultat est exactement le même que celui de l’acquisition d’un bien immobilier, résidence principale ou autre investissement immobilier. En effet, dans le cadre d’un projet immobilier, un emprunteur accorde presque toujours une garantie à une banque, qu’elle soit sous la forme d’hypothèque, d’un privilège de prêteur de deniers (très proche de l’hypothèque) ou d’une caution type crédit logement (qui se réserve le droit de prendre une hypothèque en cas de défaillance de l’emprunteur).

Finalement, pourquoi autant de réticence de la part des banques françaises envers le crédit hypothécaire ?

Les banques françaises frileuses au sujet du crédit hypothécaire.

En France, le crédit est essentiellement octroyé sur la base d’une analyse des revenus et charges de l’emprunteur. Le patrimoine est abordé mais revêt un caractère moins important dans l’appréhension du risque et de la capacité d’endettement. Dans les pays anglo-saxons, le patrimoine est valorisé par les banques et pris en compte pour rembourser un crédit. Cette approche peut également générer des abus qui ont abouti aux crises que nous connaissons. C’est malheureusement ce dernier point que les banques gardent en tête.

Pourquoi passer par ce type de crédit ?

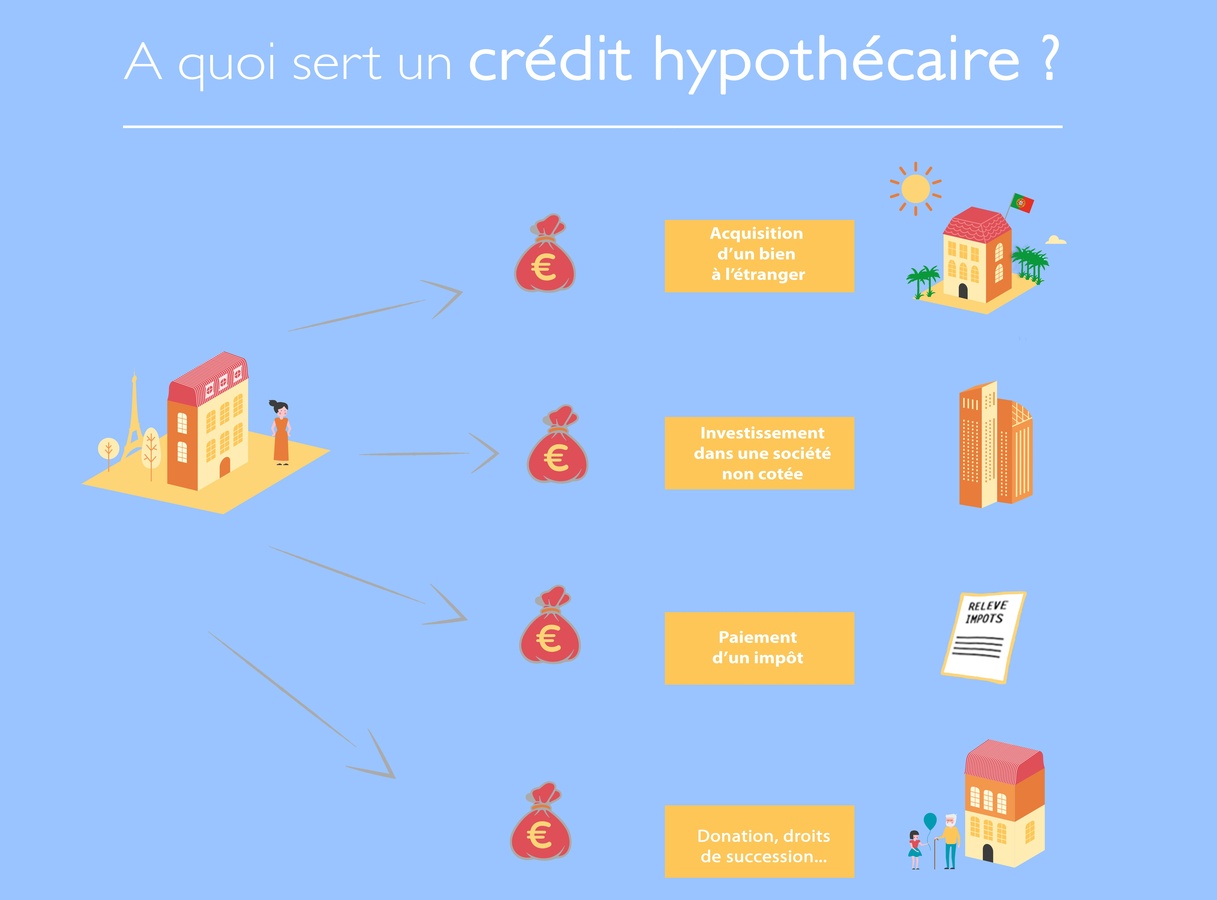

Cependant quelques banques spécialistes ou banquiers avisés acceptent toujours d’octroyer des crédits hypothécaires. Les objectifs des clients ayant recours au crédit hypothécaire sont multiples : acquisition d’un bien à l’étranger, règlement de droits de succession, donation, paiement d’un impôt, générer l’apport nécessaire pour un autre projet immobilier, investissement dans une société non cotée… Actuellement, le crédit hypothécaire peut représenter un levier intéressant à bas coût pour investir dans des projets offrant un rendement attractif.

Quelle quotité d’intervention et quels types de garanties ?

La pratique et le coût varient d’une banque à l’autre. La quotité de financement sera souvent comprise entre 50% et 80% de la valeur du bien. Le montant du prêt dépendra notamment de la qualité du bien, de sa situation géographique et de sa liquidité (pourra-t-on le vendre rapidement en cas de problème ?). On retient généralement 70% pour avoir une marge hypothécaire suffisante en cas de vente forcée. Certaines banques refuseront de prendre la résidence principale en garantie pour ne pas mettre les propriétaires en difficulté s’ils ne parvenaient pas à rembourser leur crédit. D’autres refuseront les appartements loués de peur d’avoir des difficultés avec les locataires et de finalement avoir du mal à le revendre en cas de besoin. Ces théories sont défendables mais si les banques étendaient ces critères à l’acquisition, dans ce cas, peu de personnes pourraient encore faire l’acquisition de leur résidence principale ou réaliser un investissement locatif.

Quel est le coût et la durée d’un crédit hypothécaire ?

Le coût d’un prêt hypothécaire reste parfaitement maîtrisé grâce au taux d’usure relativement faible actuellement qui protège le consommateur (le taux d’usure est le taux qu’un crédit ne doit pas excéder afin de protéger l’emprunteur). Attention au cas où ce crédit servirait majoritairement à racheter des crédits à la consommation, dans ce cas le taux d’usure applicable deviendrait beaucoup plus élevé. Certaines banques peuvent l’octroyer à taux variable. Dans ce cas la marge varie souvent entre 2% et 2,5% au dessus de l’Euribor.

La durée sur laquelle ce type de crédit peut s’effectuer va généralement de 2 ans à 15 ans, voire un peu plus exceptionnellement. Pour un client ayant un besoin ponctuel et ayant besoin de trésorerie sur une courte durée le temps de vendre un actif (un bien immobilier, une entreprise…), le crédit pourra se faire sous la forme d’un crédit relais. Attention, pour cela l’emprunteur devra prouver à la banque l’événement quasi certain qui permettra in fine de solder ce crédit. Le crédit relais se fait majoritairement sous la forme d’un crédit in fine. Il prendra soit la forme d’un in fine dont l’emprunteur devra payer les intérêts de façon périodique, soit un in fine avec capitalisation des intérêts sur toute la durée. Dans ce dernier cas, tous les mois l’emprunteur ne paye rien (sauf l’assurance lorsque la banque en demande une), les intérêts se capitalisent et à la fin l’emprunteur rembourse les intérêts et le capital. La banque ayant un intérêt économique assez faible à faire ce type de prêt, il est un peu plus compliqué à trouver et les frais de dossier sont souvent plus important.

Plus traditionnellement, il est également possible de se voir octroyer un prêt hypothécaire long terme sur 10 ou 15 ans qui sera remboursé par les loyers ou autres revenus encaissés. Ce point est important, ce n’est pas parce que vous proposez un bien immobilier en garantie que la banque va s’abstenir de toute analyse de vos revenus. Comme un crédit immobilier traditionnel, le courtier et la banque s’assureront de votre capacité d’endettement en analysant vos revenus et charges. Certaines banques, notamment les banques privées, pourront également être amenées à vous demander d’apporter une partie des fonds dégager en gestion chez eux.

En savoir plus : Le seuil d’usure déterminé par la Banque de France chaque trimestre