La « finance de l’ombre » correspond aux activités financières qui ne sont pas menées par des banques, mais par d’autres institutions peu ou pas régulées comme les hedge funds. Ce trou noir de la finance mondiale pèserait la bagatelle de 92.000 Mds$ à fin 2015, soit l’équivalent 150% du PIB mondial. Un chiffre qui inquiète certains observateurs, car lors de la crise des subprimes, il était inférieur (140 %).

D’où vient le « shadow banking » ?

La finance fantôme s’est développée dans les années 1980, à l’époque de la libéralisation débridée des marchés financiers, avec en particulier l’essor de la titrisation.

Par la suite, à l’opposé, c’est la montée de la régulation qui a conduit les établissements de crédit à sortir de leurs bilans leurs actifs les plus risqués (titrisation, produits dérivés). Puis, avec l’essor d’Internet, de nouveaux intervenants de cette finance opaque sont apparus.

Le succès du « shadow banking » est indéniable et parfaitement justifié : il apporte en effet des solutions aux besoins des emprunteurs et des investisseurs, là où les banques classiques et régulées sont souvent démunies.

Quels acteurs se cachent derrière le « shadow banking » ?

Voici une liste non exhaustive des acteurs du « shadow banking » :

- Les banques d’affaires

- Les hedge funds

- Les fonds de titrisation

- Les fonds monétaires

- Les fonds de pension, mutuels, d’assurance-vie

- Les entreprises de capital-investissement

- Les trusts de gestion d’actif

- Les sociétés d’affacturage

- Les sociétés de garantie de crédit

On pourrait y ajouter les sites de crowdfunding et les plateformes de monnaies virtuelles comme le Bitcoin, qui se sont rapidement développés ces dernières années.

Autrement dit, ce sont tous des entités qui font des opérations financières hors des bilans des banques.

Comme elles ne reçoivent pas de dépôts, elles ne sont pas assujetties à la réglementation bancaire traditionnelle.

Quelle est la taille de cette finance de l’ombre ?

Selon les estimations, le « shadow banking » représente

- Un quart des actifs financiers mondiaux

- La moitié du poids du système bancaire

- Dans le détail, ce sont les fonds d’investissements immobiliers et les hedge funds, qui ont enregistré les expansions les plus fulgurantes.

- Les États-Unis, la zone euro et le Royaume-Uni concentrent les trois-quarts des actifs qui correspondent au shadow banking.

- La juridiction des îles Caïmans a indiqué que le shadow banking s’élève chez elle à 6.000 Mds$, soit davantage qu’au Canada et au Japon (4.000 Mds$).

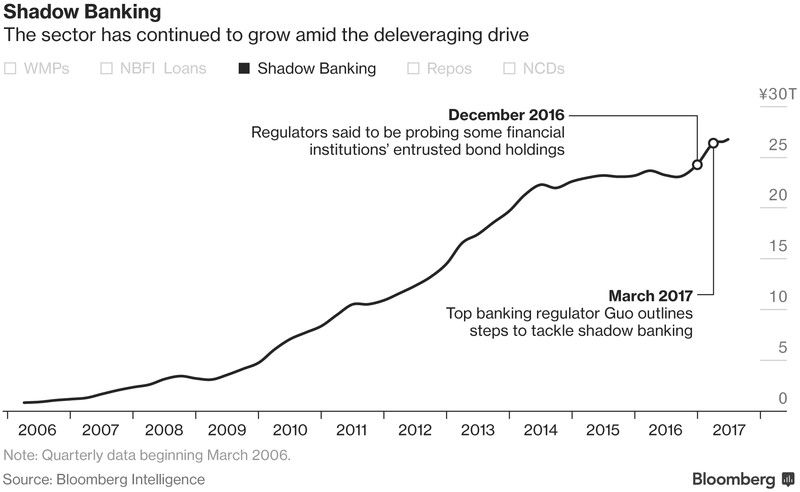

La finance de l’ombre a encore bondi de 31% en Chine en 2016. Le graphique suivant de Bloomberg sur le marché financier chinois traduit l’engouement pour la finance fantôme, ainsi que les inquiétudes du régulateur. Le gouvernement chinois cherche en effet actuellement à mieux encadrer le crédit.

Quels sont les dangers du « shadow banking » ?

En rapide développement, inventif et multiforme, le système bancaire « parallèle » présente des risques de crédit, un risque de liquidité et est considéré comme systémique, c’est-à-dire qu’un acteur défaillant peut provoquer une réaction en chaîne.

Les craintes sont basées sur :

- Son poids dans le financement global de l’économie

- Et l’imbrication des acteurs du « shadow banking » entre eux et avec le système bancaire classique international.

De plus, les activités développées par les acteurs de la finance de l’ombre ne sont pas garanties par les États et les Banques centrales.

A la suite de la crise des subprimes, qui a révélé l’échec des politiques de régulation, le G20 a instauré en 2010 le Financial Stability Board pour étudier le « shadow banking ». Il en ressort qu’il est utile, mais qu’il est difficile d’en anticiper toutes les conséquences. Actuellement, les craintes s’orientent en particulier sur son poids croissant en Chine.