[vc_row][vc_column][us_separator size=”small”][vc_column_text]Le comportement fautif des groupes bancaires internationaux a fait la Une des journaux ces dernières années. La riposte des autorités judiciaires américaines, en particulier par rapport à l’affaire des subprimes, a marqué les esprits. De 2009 à 2016, le montant cumulé des amendes qui leur ont été réclamées aux Etats-Unis ou en Europe, s’élève en effet à 321 milliards de dollars.

Compte tenu de leurs nombreux métiers et de leur grande diversification géographique, les irrégularités des banques sont multiples, comme par exemple des cas de blanchiment, de fraude fiscale, de manipulation de marché et même, plus surprenant de financement du terrorisme, voire de collusion avec le cartel mexicain de la drogue.

Sur les 321 Mds$ d’amendes, calculés par le Boston Consulting Group (BCG) :

37% s’appliquent à des banques européennes

Et 63% à des établissements américains

Néanmoins, quelle que soit leur nationalité, la majorité des infractions ont été relevées par les autorités américaines. Celles-ci ont en effet réclamé près de 240 Mds$, soit les trois-quarts du montant total, laissant à l’Europe la partie congrue.

Le BCG ne détaille pas le nom des contrevenants.

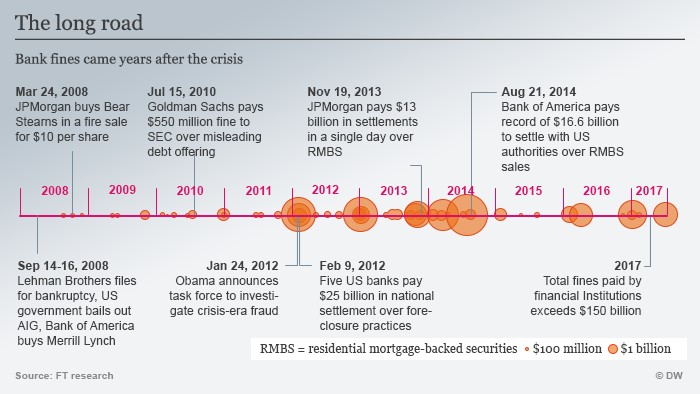

Le Financial Times a repertorié l’intégralité des amendes des banques depuis la crise financière des subprimes

Le Financial Times a également pointé toutes les amendes auxquelles ont été condamnées les grandes banques impliquées dans la crise des subprimes.

Selon le FT,

- Bank of America aurait battu tous les records, avec 56Mds$ de pénalités. Ces dernières sont liées à des problèmes liés à la reprise du prêteur hypothécaires Countrywide et de Merrill Lynch. Sont notamment en cause la vente de produis toxiques

- JP Morgan Chase, qui avait reprise Bear Stearns et Washington Mutual, figure en seconde position avec 27Mds$

- Deux banques européennes ressortent aussi du lot, à savoir RBS et Deutsche Bank

.

Les banques américaines ont été soumises à peu de condamnations individuelles

Selon une analyse de l’agence Sigtarp, les juges américains ont condamné 324 individus, mouillés dans l’affaire des subprimes. Aucun patron de Wall Street n’a été sérieusement inquiété.

La plupart sont des lampistes, des banquiers peu connus, des responsables d’agence, des courtiers. Cette médiocre pioche ne serait pas due à un manque de persévérance, mais à l’absence de preuves.

Ainsi, si ces mastodontes sont en effet « too big to jail », leurs errements ont néanmoins conduit à des amendes à la hauteur de leurs bilans. Tous ces scandales fournissent aussi des récits pour les médias, comme HSBC, rebaptisée « Cartel bank » dans une série de Netflix.

A l’inverse en Europe, les dirigeants de groupes bancaires font l’objet de poursuites judiciaires

A l’opposé, l’Islande fait un peu figure d’exception. Elle a condamné les dirigeants de trois groupes bancaires ainsi que 23 autres banquiers, soumis à la vindicte populaire.

Par ailleurs, John Varley, ex-patron de Barclays ainsi que 3 autres cadres dirigeants, font l’objet de poursuite au Royaume-Uni, dans une affaire liée au renflouement de la banque par le Qatar, lorsqu’elle était en pleine déroute.

Plus près de chez nous, HSBC Private Bank s’est engagée fin 2017 à verser 300 M€ à la justice française, pour mettre un terme à un procès. Elle avait été mise en examen en novembre 2014 pour “démarchage bancaire et financier illicite” et “blanchiment aggravé de fraude fiscale”.

Ce compromis a été largement commenté, car il constitue la première Convention Judiciaire d’Intérêt Public (CJIP) signée en France. Cette procédure permet à une entreprise, poursuivie pour corruption ou blanchiment fraude fiscale, d’éviter les inconvénients d’un procès, à condition de payer une amende. Parfois critiqué, ce dispositif a le mérite de faire rentrer plus vite l‘argent dans les caisses publiques.

Cet épilogue a été diversement interprété :

- Pour le PNF, « la banque reconnaît l’existence des faits qui lui sont reprochés et accepte leur qualification légale ».

- Dans son communiqué de presse, HSBC déclare au contraire que cet accord n’indique en aucune façon la moindre culpabilité de sa part.

Si les sanctions financières n’ont jamais mis les établissements financiers en péril, les erreurs du passé laissent parfois des traces. HSBC Private Bank Suisse a encore fait des pertes en 2017 du fait de reliquats liés à l’affaire Falciani.

Pour le FMI, les contribuables américains ont largement récupéré ce qu’ils ont injecté pour sauver le système bancaire et financier. Ce qui n’est pas le cas des autres pays. Mais, l’histoire n’est pas finie : le BCG table sur un rattrapage des amendes par les autorités européennes.

Pour aller plus loin

Grandes entreprises, petits arrangements.

À propos de : B. L. Garrett, Too Big to Jail : How Prosecutors Compromise with Corporations, Belknap Press – Harvard UP

[/vc_column_text][/vc_column][/vc_row][vc_row][vc_column][/vc_column][/vc_row]