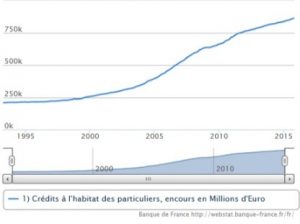

Selon la Banque de France, les encours de crédits immobiliers sont passés de 833 à 862 Mds€ de décembre 2014 à novembre 2015 (+3,7%/novembre 2014). Ces bons chiffres sont dus à la faiblesse des taux d’intérêt, au bon accompagnement des banques et au retour sur le marché de ménages jusque-là insuffisamment solvables.

Selon le Crédit Foncier, qui sonde régulièrement les professionnels du secteur (agents immobiliers, gestionnaires de patrimoine, etc.), 73% d’entre eux ont atteint leurs objectifs commerciaux en 2015. Ils ont bénéficié de facteurs favorables.

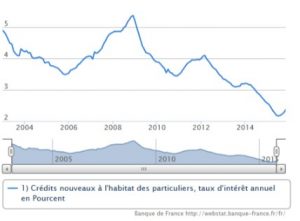

Des taux de crédit immobilier motivants

Après avoir enregistré un point bas en juillet 2015 à 2,16%, contre encore 2,61% en décembre 2014, le taux d’intérêt moyen des crédits à l’habitat à long terme à taux fixe a de nouveau augmenté en novembre (2,36 % après 2,27 % en octobre).

Un moral d’acier

Cette légère tension des taux n’a pas empêché l’Observatoire Crédit Logement / CSA du Financement des Marchés Résidentiels de considérer l’année 2015 comme un excellent cru.

L’an passé a été florissant :

- + 39.3 % pour la production

- + 33.1 % pour le nombre de prêts bancaires accordés.

Pour le Crédit Logement, les ménages ont retrouvé le moral depuis un an. Ce dernier renoue avec le niveau qui était le sien à l’été 2007, avant le déclenchement, selon ses propres termes, de la « grande dépression».

Le marché immobilier Français a donc bien traversé la crise.

La hausse continue des encours de crédits immobiliers résidentiels, comme en France, n’est pourtant pas une évidence. Dans son étude annuelle réalisée au sein de l’Union européenne, le Crédit Foncier avait mis en relief l’an dernier le fait qu’ils avaient reculé en 2014 dans certains pays (Irlande, Espagne, Portugal, Grèce et Italie).

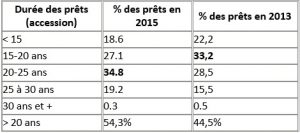

Le pari des prêts immobiliers de long terme

Pour l’Observatoire, la légère hausse des taux a été compensée par le maintien de prêts de longues durées. En décembre 2015, la durée des prêts s’est établie à 211 mois, en moyenne.

Plus de la moitié des primo-accédant emprunte sur plus de 20 ans.

Le come-back des primo-accédants

Il faut aussi souligner que les banques ont gardé le pied sur l’accélérateur. Le niveau de l’apport personnel a ainsi chuté de 5,1% en glissement annuel en 2015.

Cette évolution tient au retour sur le marché des primo accédant et des ménages modestes. Les soutiens à cette demande se sont amplifiés tant dans le neuf que dans l’ancien, avec le renforcement du PTZ.

A ce titre, les transactions immobilières auraient progressé de 16,2 % en France en 2015, selon les chiffres publiés début janvier par le réseau Century 21 après collecte des opérations enregistrées par ses 850 agences.

Selon le dernier baromètre du Crédit Foncier, les trois quarts des professionnels estiment d’ailleurs que la récente réforme du PTZ va générer en 2016 une hausse du volume de transactions sur le marché de la primo-accession.

Moins de surcharge dans les back-office des banques

Si la production de crédits nouveaux à l’habitat, mesurée par la Banque de France, a continué de baisser en novembre (15,3 Mds€ après plus de 20 Mds€, entre juillet et septembre en données cvs), c’est du fait notamment de la diminution des renégociations (37% des crédits nouveaux après 40,3%, en données non cvs).

Des banques heureuses

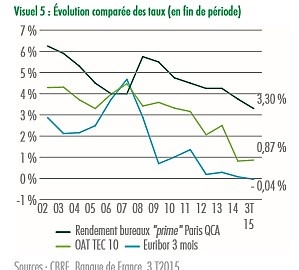

A l’image d’une OAT 10 ans autour de 0,90%, les taux de refinancement longs termes des banques sont à des niveaux historiquement bas.

Chez Crédit Agricole SA, qui regroupe les caisses régionales et LCL, l’habitat a été porteur selon les comptes publiés pour le 3ème trimestre.

- La hausse des crédits à l’habitat atteint +8,1% en un an à 62,4 Mds d’euros.

- Le pôle prévoyance / santé / emprunteur a été dynamique. Il bénéficie d’une forte poussée de l’assurance emprunteur sur le crédit habitat (+21% au 3ème trimestre 2015 par rapport au 3ème trimestre 2014).

Manque de biens dans l’immobilier commercial

Concernant l’investissement immobilier, CBRE, numéro 1 mondial du conseil immobilier d’entreprise, dans sa Market View du 3ème trimestre, tablait sur une excellente année 2015, avec un volume annuel qui devrait aisément franchir la barre des 20 Mds€, soit un niveau d’engagements proches de 2006. A la différence près qu’à cette époque « tout s’achetait, très cher et n’importe où, fort de perspectives économiques encourageantes.»

Néanmoins, CRBE constate que les investisseurs convoitent tous le même pot de miel. Sur les segments les plus recherchés, cela entraîne une pression importante sur les rendements « prime ».

L’organisme se demande combien de temps cette compression peut tenir. «Avec le Croissant Ouest, et sans doute bientôt la 1ère Couronne, à moins ou proche de 4 %, les valorisations aujourd’hui affichées se justifient pour beaucoup dans une optique long terme.»